O que é a profissão regulamentada?

Profissão regulamentada é aquela que possui orientação legal, com uma definição formal dos direitos e deveres dos profissionais no exercício da função de suas atividades (requisitos, áreas de atuação, competências etc.).

Geralmente, tais profissões são representadas por um Conselho de Classe, os quais atuam, dentre outras atividades, na fiscalização e organização destes profissionais.

São considerados profissionais regulamentados, por exemplo: advogados, médicos, contadores, corretores de imóveis, arquitetos, entre outros.

Regimes de tributação aplicados atualmente a estes profissionais

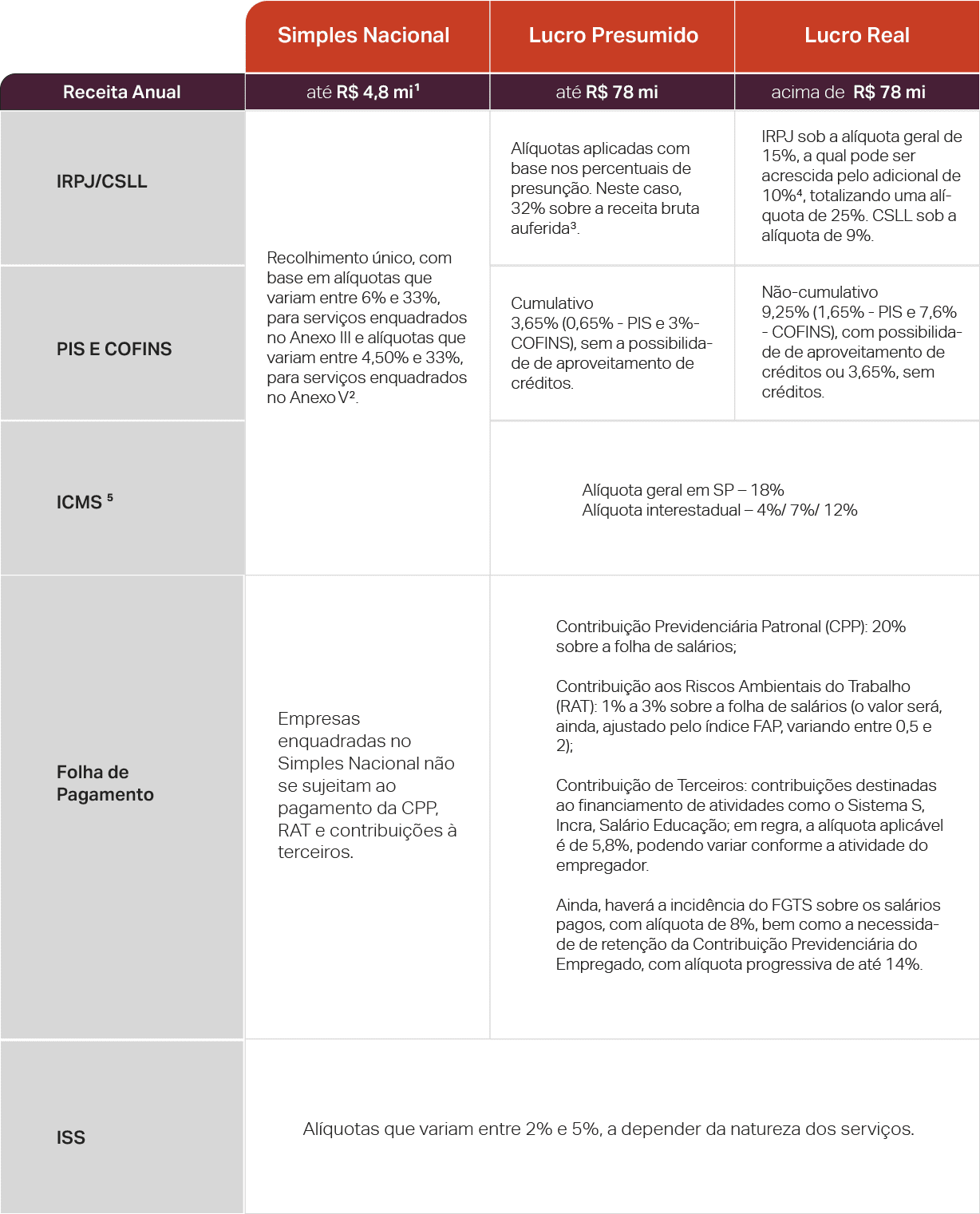

Atualmente, os profissionais classificados nesta modalidade podem optar por 3 regimes de tributação: Simples Nacional, Lucro Presumido ou Lucro Real.

Para cada regime de tributação há uma carga tributária específica. Abaixo fizemos um resumo de forma estruturada. Confira!

[1] Sublimite de R$ 3.600.000,00 criado para a hipótese do ISS.

[2] É válido mencionar que, para a realização da apuração do imposto devido no mês, o contribuinte realiza o cálculo da alíquota efetiva (receita bruta acumulada nos últimos 12 meses (x) alíquota prevista no Anexo II (-) parcela a deduzir (/) receita bruta acumulada nos últimos 12 meses). Ainda, caso a razão entre a folha de salários e a receita bruta, no Simples Nacional, seja inferior a 28%, será aplicado o Anexo V, que impõe uma tributação maior, com alíquotas variáveis entre 15,50% e 30,50%, conforme as faixas descritas (Fator R).

[3] É importante destacar que, alguns serviços, podem utilizar as alíquotas reduzidas, com base nas exceções previstas em lei/instrução (como por exemplo: Instrução Normativa nº 1.700, de 2017).

[4] Incidente sobre a parcela dos lucros que exceder ao valor anual de R$ 240.000,00 (equivalente ao valor de R$ 20.000,00 mensais).

Impactos da Reforma Tributária no setor de serviços

A unificação dos tributos e a simplificação do sistema de arrecadação são passos positivos.

Além disso, a reforma tributária busca criar uma menor distorção dos efeitos econômicos da cadeia produtiva ao adotar a sistemática do Imposto sobre Valor Agregado – IVA, ou seja, o contribuinte terá pleno direito ao aproveitamento de créditos e tributação no destino.

A adoção do Imposto sobre Valor Agregado (IVA) permite que as empresas se beneficiem do direito ao crédito tributário de toda a tributação (IBS e CBS) incidentes na cadeia anterior, tendo direito de compensar tais valores com os tributos (IBS e CBS) incidentes na prestação dos serviços.

Lei Complementar 214/2025

A Lei Complementar 214/2025 é responsável por instituir o Imposto sobre Bens e Serviços – IBS, a Contribuição Social sobre Bens e Serviços- CBS e o Imposto Seletivo – IS. A lei inseriu uma trava estimada de 26,5% para a alíquota do futuro Imposto sobre o Valor Adicionado (IVA).

A proposta afirma que uma avaliação será feita em 2031, para verificar se a soma das alíquotas de CBS e IBS, que passarão a valer integralmente no ano de 2033, resultarão em valor superior a 26,5%. Na hipótese de o valor ser superior ao estimado, um novo projeto de lei deverá ser enviado pelo Poder Executivo, em conjunto com o Comitê Gestor, a fim de propor a redução de benefícios para setores ou produtos.

O que muda com a aprovação da Reforma Tributária?

A tributação ocorrerá mediante a aplicação de uma alíquota máxima estimada em 26,5% sobre a receita da empresa. Portanto, é inegável que o setor de serviço sofrerá um aumento real da carga tributária.

É importante destacar que a proposta aprovada, através dos “Regimes Diferenciados de Tributação”, previu uma redução de 30% das alíquotas para os prestadores de serviços descritos como de “profissão intelectual, de natureza científica, literária ou artística submetidas à fiscalização por conselho profissional”.

A redução das alíquotas para a prestação de serviços se aplica a pessoas jurídicas nas quais os sócios sejam fiscalizados por conselho profissional e diretamente ligados aos objetivos da sociedade. Além disso, não poderão ter pessoas jurídicas como sócias e os serviços deverão ser prestados diretamente pelos sócios.

Uma mudança evidente é que a redução das alíquotas não é impedida pela natureza jurídica da sociedade, pela forma que os lucros são distribuídos ou pela união de diferentes profissões, desde que cada sócio atue dentro de sua habilitação profissional.

Ainda, algumas profissões regulamentadas relacionadas à prestação de serviços foram enquadradas na redução em 60% das alíquotas, tais como médicos e enfermeiros. Assim, o setor da saúde foi um dos principais beneficiados com o texto-base da regulamentação da reforma tributária.

Uma vez que foi possível observar a redução em 60% das alíquotas em alguns serviços médicos, como: cirúrgicos, de clínica médica, laboratoriais, odontológicos, entre outros, além de que tais serviços não integrarão a base de cálculo do IBS e da CBS dos serviços de saúde.

As alíquotas reduzidas são consideradas como um benefício substancial para o setor e, consequentemente, para os consumidores, representando um alívio quanto a carga tributária, além de incentivar a qualidade e acessibilidade dos serviços prestados.

Em linhas gerais, apesar das reduções previstas, esses profissionais serão impactados pelo possível aumento da carga tributária, tanto em razão da limitação, quanto pelos créditos tributários relacionados à folha de pagamento.

Gostou do conteúdo? Esperamos que ele tenha esclarecido o que muda para as profissões regulamentadas com a Reforma Tributária.

Em caso de dúvidas, clique aqui e converse com o nosso time de especialistas.